درآمد بانک های خصوصی کشور از کارمزد سال گذشته به رقمی بالاتر از 4 هزار و 800 میلیارد تومان رسیده است؛ درآمدی که 19 درصد بیشتر از سال 92 است.

به گزارش پایگاه خبری اوپکس به نقل از سایت خبر آنلاین وضعیت کارمزدها طی سال های اخیر به یکی از نقاط مبهم شبکه بانکی کشور تبدیل شده که کل اقتصاد را تحت تاثیر خود قرار داده است. نمونه بارز این ابهام و تاثیرگذاری را در ماجرای کارمزد دستگاه های کارتخوان در پاییز سال گذشته و کسر مبلغ 5 هزار تومان بابت هزینه های پیامک های بانکی در تابستان امسال دیدیم.

کارشناسان اقتصادی معتقدند در مدل کسب و کار بانک ها باید عمده درآمد این بنگاه های اقتصادی از محل کارمزد ارائه خدمات به مشتریان حاصل شود. از خدمات بانکی که شامل دریافت کارمزد می شود می توان به پرداخت قبض، ماندهگیری از حساب، انتقال وجه، نقد کردن چک بانکی، واریز نقدی وجه، باز کردن حساب، دریافت دسته چک و خدمات دیگر اشاره کرد.

کارمزد بخشی از این خدمات به صورت عمومی و عادی در شعب پرداخت می شود اما کارمزد خدمات الکترونیکی که سال گذشته با چالش فراوانی مواجه شد بخشی از خدمات است که تاکنون در کشور ما به صورت رایگان به کاربران ارائه شده است اما بانک ها به ازای ارائه این خدمات به مشتریان یکدیگر کارمزد آن را داخل شبکه بانکی تسویه می کنند.

عدم شفافیت در مکانیزم تعیین و دریافت این کارمزدها و ضعف در اطلاع رسانی درباره ضرورت دریافت آن ها در کنار رقابت ناسالم بانک ها برای جذب سپرده گذاران بیشتر با هدف انتفاع از رسوب پول، باعث شده فضای کسب و کار در شبکه بانکی و بازار پول از بهره وری لازم برخوردار نباشد و قیمت تمام شده پول در سیستم بانکی بالارود.

به نظر می رسد متولیان نظام بانکی کشور باید رویکرد خود را نسبت به درآمدزایی بانک ها مشخص و شفاف کنند؛ به عبارت دیگر باید مشخص شود وزنه کسب درآمد از رسوب پول بیشتر است یا کارمزد؟ یا اینکه اگر قرار است درآمدزایی بانک ها تلفیقی از این دو باشد، سهم و مکانیزم هر یک از این موضوعات به صورت شفاف مشخص و در صورت های مالی بانک ها درج شود.

ضرورت برنامه ریزی و تدوین دقیق راهکارهای این موضوع پس از ابلاغیه اخیر رئیس جمهوری مبنی بر اصلاح شرایط بانک ها تبدیل به یک فرصت طلایی شده است.

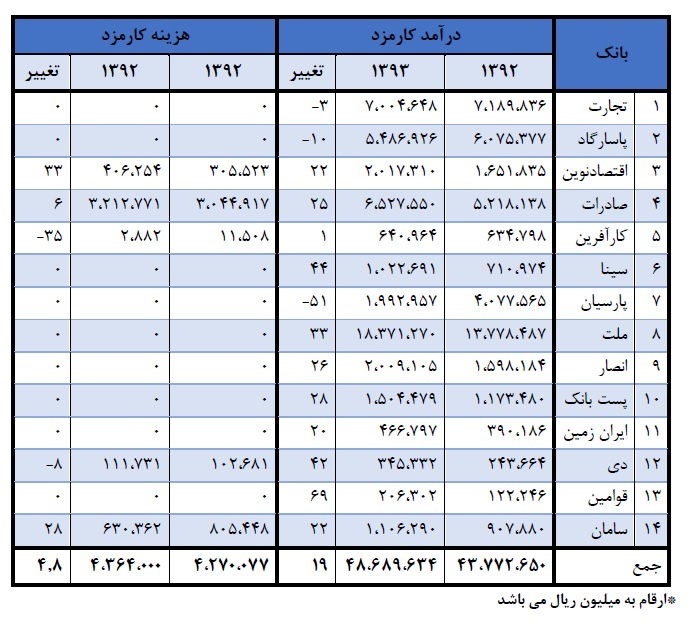

در این راستا شفاف سازی درآمد بانک های کشور از محل کارمزدها بی تردید نقطه شروع خوبی خواهد بود. در این گزارش با استفاده از اطلاعات افشا شده توسط بانک های حاضر در بورس درآمد و هزینه های کارمزد بانک ها استخراج شده است البته بدون شک این ارقام اعم از درآمدها و هزینه ها در مورد بانک های دولتی خیلی بیشتر از ارقام بانکهای مورد بررسی است اما متاسفانه دسترسی به اطلاعات بانک های دولتی ناممکن است.

در بررسی اطلاعات ثبت شده بانک ها در سایت کدال مشخص شد در صورتهای مالی منتهی به پایان سال 1392، 14 بانک مد نظر در تحقیق در طول یک سال، بیش از 4 هزار و 300 میلیارد تومان درآمد از محل دریافت کارمزد خدمات بانکی داشته اند. این در حالی است که این رقم در پایان سال مالی 1393 با 19 درصد افزایش به بیش از 4 هزار و 800 میلیارد تومان رسیده است.

5 بانک از بین 14 بانک مورد بررسی در صورت های مالی خود هزینه های کارمزد خود را نیز اعلام کرده اند. اما سایرین به دلیل نامعلومی از ابراز این اطلاعات خودداری کرده اند اما 5 بانکی که اظهار اطلاعات کرده اند در پایان سال 1392 مبلغ 427 میلیارد تومان هزینه بابت کارمزد پرداخت کرده اند که این هزینه برای این 5 بانک در پایان سال مالی 1393 با 4.7 درصد افزایش به 436 میلیارد تومان رسیده است.

بیشترین و کمترین درآمد کارمزد برای کدام بانک است؟

در سال مالی 92 بانک ملت بیشترین درآمد را از محل کارمزدهای دریافتی داشته است. این بانک در سال مالی 92 بیش از 1 هزار و 377 میلیارد تومان درآمد داشته که این درآمد در پایان سال مالی 1393 با افزایش 33 درصدی مواجه شده و به 1 هزار و 837 میلیارد تومان رسید.

بیشترین درآمد کارمزد بعد از بانک ملت به بانک های تجارت، پاسارگاد و صادرات تعلق گرفته است.

اما کمترین درآمد کارمزد را در بین این بانک ها بانک قوامین کسب کرده است. این بانک در پایان سال مالی 1392 اندکی بیش از 12 میلیارد تومان و در پایان سال مالی 1393 با افزایشی 69 درصدی بیش از 20 میلیارد تومان درآمد کسب کرد.

بعد از قوامین کمترین درآمد کارمزد به ترتیب به بانک های دی، ایران زمین و کارآفرین رسیده است.

برخی از بانک ها در صورت های مالی خود رقمی را برای هزینه های کارمزد ثبت نکرده اند که به گفته کارشناسان مالی کارمزدهایی که بانک بابت ارائه خدمات بانکی مثل شتاب و اتاق پایاپای و .... سایر موارد متحمل می شود در حال حاضر در ردیف هزینه های مالی و تجمیع شده با هزینه تسهیلات دریافتی در صورتهای مالی منعکس می شود.

اگرچه تفکیک این قبیل هزینه ها به شفافیت بیشتر صورت سود و زیان کمک می کند، اما در فرمت جدید ابلاغی سازمان بورس به بانک های بورسی، از شهریور ماه این اطلاعات در سایت کدال فقط به عنوان هزینه های مالی و سایر هزینه ها درج خواهد شد و در نتیجه هزینه ای که بابت کارمزدها پرداخت می شود نیز ناگزیر باید در یکی از این دو نوع ثبت و افشا شود.

در شرایطی که هدف بانک مرکزی و تیم اقتصادی دولت در راستای دستورات رئیس جمهوری نظم دادن به بازار پولی کشور بوده و شفاف سازی را سرلوحه اقدامات خود قرار داده اند مشخص نیست چرا سازمان بورس با رویکردی متفاوت از بازار پول بانک ها را به سمت پنهان سازی سوق می دهد.